この記事がおすすめな方

「金融銘柄のETFについて構成銘柄を知りたい方」

「インフレや金利上昇時には本当に上昇するのかを知りたい方」

「金融ETFの魅力をもっと知りたいと思っている方」

まよい子

まよい子金融会社って実物を売って商売していないから何で儲けているだろうといつも疑問?なぜこんなに業績が出ていたりするんだろう!?

金融会社はいわゆる利ザヤ(お金を貸し出す金利)の大きさで儲けています。つまりお金を企業や個人に貸し出す際の金利が高ければ高いほど儲かる商売なのです。インフレ(モノの価値があがる)局面では国としてその物価上昇を抑えようと金利を上げるようになるためそれと連動してお金を貸し出す金融業の株価は上昇します。今回はその代表的なETFであるVFHについて解説します。

下記、以前「米国株指数:金利」について、景気と金利の関係性について詳しくわかりやすく書いた記事がございますので合わせてご覧ください。

VFHとは?米国金融株セクター

VFHとは、バンガード・米国金融セクターETF(Vanguard Financials ETF)といい、米国の金融セクターの大型株・中型株・小型株の約400銘柄に投資するETFになります。

概要:VFH

設定日:2004年1月26日

純資産額:119億ドル

経費率:0.10%

配当利回り:2%程度

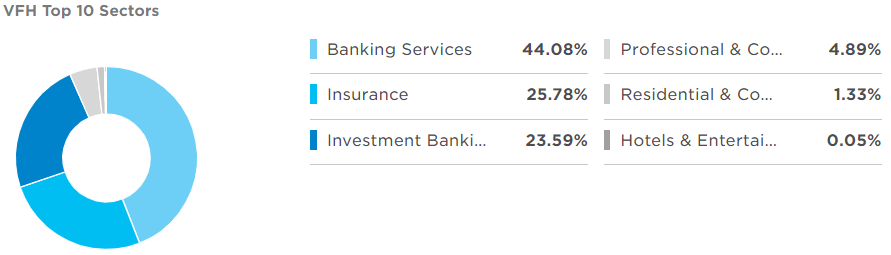

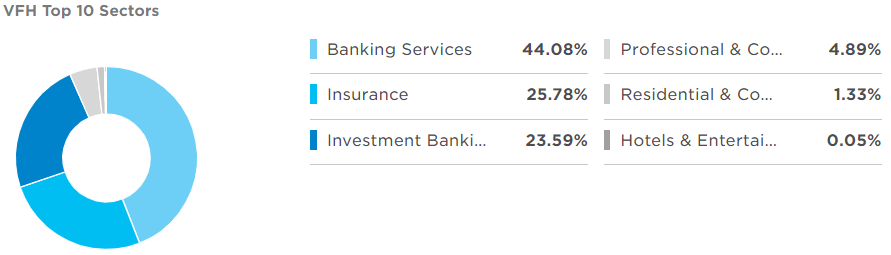

セクター別割合:銀行系サービスが44%、保険事業が25%、投資系銀行業務で24%とこの3事業で90%以上を占めています。

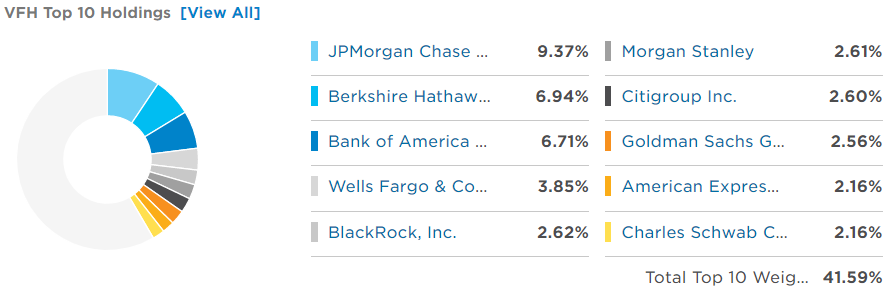

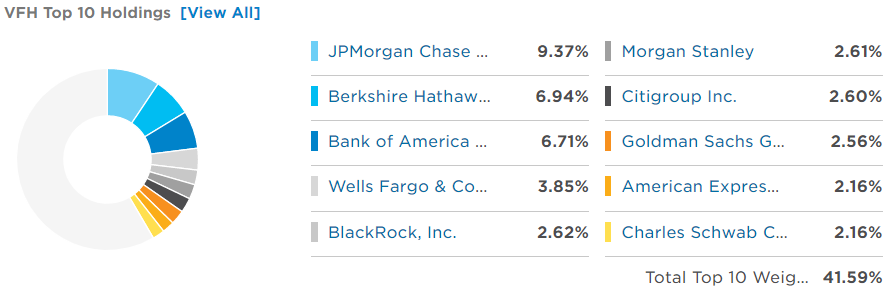

組入銘柄割合:銀行のJPモルガン9%、投資会社のバークシャハサウェイが7%、バンクオブアメリが6%、ウェルズファーゴ4%弱とほぼ銀行が上位を占めていますね。TOP10を合わせて40%程度とのことで400銘柄の投資対象の中でも比較的バランスがとれた構成割合なのかと思います。

金融業ETFは、つまり投資系も含めれば70%以上を占有する銀行のETFといってもいいのかもしれません。TOP10を見ても新興企業はなく、何十年も続く老舗企業が占めており米国における金融業のビジネスの強固さを表しているのではないかと思いました。

VFHのメリットとデメリットとは?

まずはVFHのメリットについてお伝えしたいと思います。

VFHのメリット

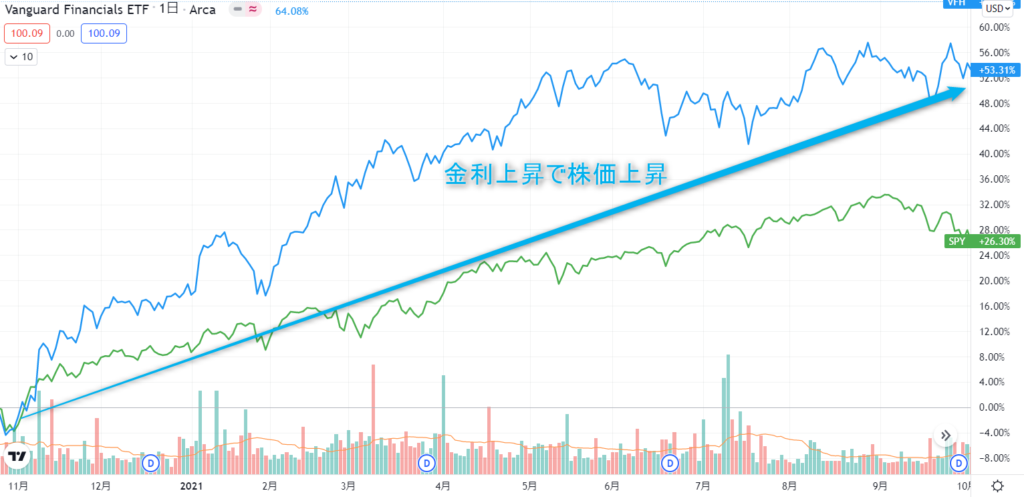

下記のグラフはワクチン開始後の2020年11月からワクチン浸透中の2021年11月までの1年間のVFHとS&P500代表のSPYの株価チャートになります。

・2020年11月はちょうどワクチン接種のブースター接種が開始され、コロナの脅威に対する対応が見えてきており、この時の10年債利回りの金利は0.6程度でしたがこの2020年の11月から金利が大きく上昇に転じ始めました。

・2021年11月の現在では10年債利回りの金利は1.6程度までにあがっており、それに応じてVFHの株価も+53%のパフォーマンスで上昇しました。(ちなみにSPYは+26%程度のパフォーマンス)

金融銘柄は、銀行が多く収益としては高く出ていることもあり高配当な銘柄が多いです。

そのこともあり、全般的に配当が高いためVFHに関しても2%程度と比較的に他のETFに比べて配当が高い傾向が強いです。

逆にVFHのデメリットについてお伝えしたいと思います。

VFHのデメリット

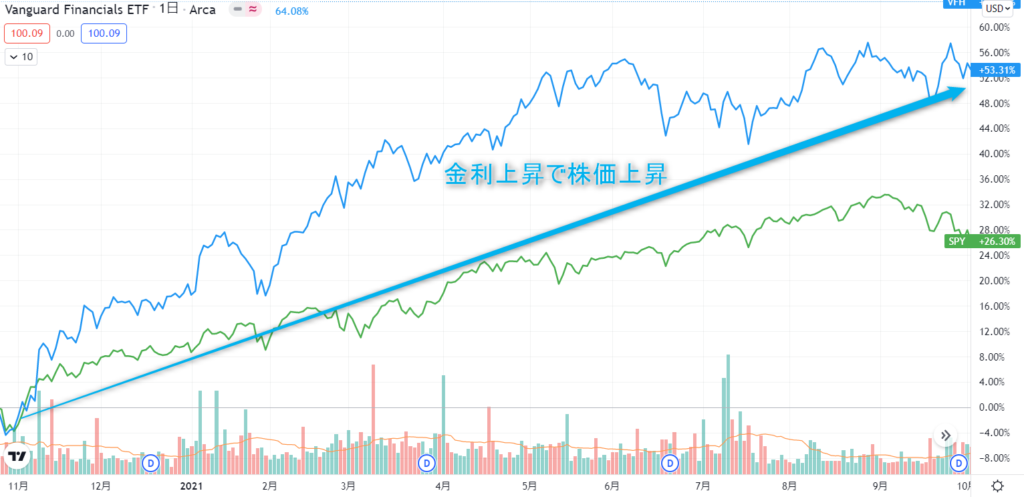

下記のグラフはコロナ前の2019年11月からワクチンスタート前の2020年11月までの1年間のVFHとS&P500代表のSPYの株価チャートになります。

・上記のグラフのようにコロナショック時には、SPYの株価が▲34%ダウンだったのに対してVFHの株価は▲45%ダウンと大きく暴落をしました。ショック時にはFRBにより激しく金利は下げられましたので当然利益の源泉となる利ザヤは減り、収益悪化は大きいと判断されたのでしょう。

・2020年3月以降はワクチン接種開始の2020年11月まで低金利が続いたことで、VFHも同様に株価が停滞していることが株価チャートよりわかるかと思います。

金融業界は、非常に「金利」に影響される部分が大きく、最も「株式投資」において金利に配慮をしなければならないセクターだと思います。

とはいえ、シンプルに金利が上昇局面では買いであり、金利が大きく低下、停滞する局面では株価上昇が見込めないと理解しておいてもよいでしょう。

VFH(バンガード社)とXLF(ステートストリート社)の比較

次にVFH(バンガード社)と同じ金融株ETFのXLF(ステートストリート社)の比較をしてみたいと思います。

| VFH | XLF | |

| 運用会社 | バンガード社 | ステートストリート社 |

| 設定日 | 2004年1月26日 | 1998年12月28日 |

| 純資産額 | 119億ドル | 441億ドル |

| 経費率 | 0.10% | 0.12% |

| 組成銘柄 | 約400銘柄 大型、中型、小型を含めて金融全体へ投資 | 約70銘柄 S&P500指数に採用された大型株が主力 |

・VFHとXLFのパフォーマンスに違いはあまりありません。

・XLFは純資産額においてVFHの4倍規模であり、投資機関はこちらのETFを利用していることもあり人気は高いですね。

・一方でVFHは、XLFよりも経費率が0.10%と安く、また投資対象銘柄においては400銘柄とバランスよく幅広い銘柄への投資が可能となっています。その分安定しているのはVFHと言えるでしょう。

VFHとXLFを比較するとパフォーマンスに違いがあまりないこともあり、長期的に運用投資するのであれば、経費率が安く分散性で優れたVFHのほうに軍配があがるかと思います。

米国金融セクターの3倍レバレッジETFについて

下記は、VFHのETFの3倍レバレッジをかけたETFの「FAS(Directionデイリー金融ブル3倍ETF)」になります。

金利上昇の株価上がり幅をより掴んで大きな利益獲得を検討している方はぜひご一読ください。

まとめ:シンプルに金利が上昇すれば、株価が上がるメリットを最大限獲得せよ

ここまでVFHについて話をしてきましたので最後にまとめたいと思います。

・ VFHとは、バンガード・米国金融セクターETF(Vanguard Financials ETF)といい、米国の金融セクターの大型株・中型株・小型株の約400銘柄に投資するETFになります。

・ 金融業ETFは、つまり投資系も含めれば70%以上を占有する銀行のETFであり、老舗で固められた金融業のビジネスは底堅い。

・VFHのメリットは、 金利上昇時にはS&P500を大きく超えるパフォーマンスを出す(1年間で+53%)

・VFHのデメリットは、 〇〇ショック時の暴落には弱く、低金利な状況は停滞が続く。

・ VFHとXLFを比較するとパフォーマンスに違いがあまりないこともあり、長期的に運用投資するのであれば、経費率が安く分散性で優れたVFHのほうに軍配があがる

金融セクター投資は、 シンプルに金利が上昇すれば、株価が上がるメリット が大きく、銀行業の長期的なビジネス構造による収益の底堅さは大きいと思います。VFHに投資をするのであれば、シンプルに金利を最も注意深く観察することが重要で半年から1年後の状況とその挙動を読みつつ投資をしていくことが重要でしょう。ぜひご検討ください。

本日も最後までご覧いただき、ありがとうございました。