・そもそも FANG+ってなんですか?と思っている方

・FANG+をレバレッジかけるというのは大丈夫なのか?と不安を感じている方

・レバレッジ商品は短期、中期、長期とどのように持ち続けるべきかと考えている方

まよい子

まよい子FANG+の2倍レバレッジ!

世界最強銘柄10個を2倍にレバレッジかけるというのはなんとも魅力ですね!でもどうなんだろうか?手数料も高い?まだ設立して若い??

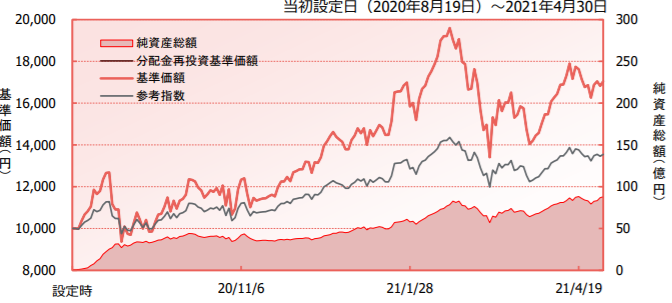

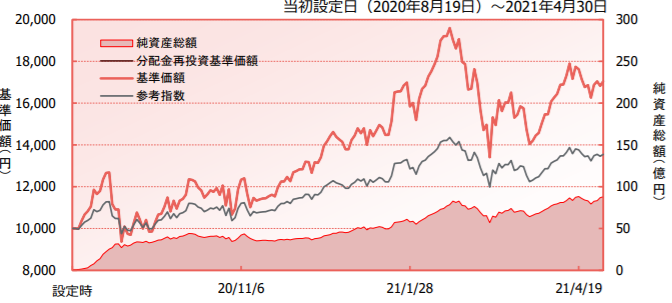

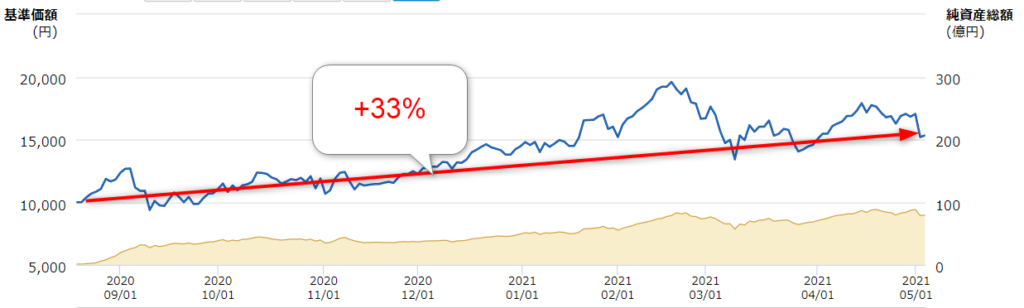

最近、このiFreeレバレッジ FANG+は人気ですね。わずか10か月程度で純資産も79億円集めていることもありその人気度は明白ですね。なんといっても、最強GAFA+最強中国銘柄+動画最強+EV最強といいとこどりの銘柄10個で構成するこの投資信託は持っているだけでワクワクしますね。そのワクワク×2倍かけるわけで改めてすごい投資信託商品だと思います。今回はその最強レバレッジ投資信託iFreeレバレッジ FANG+の解説をしたいと思います。

1.iFreeレバレッジ FANG+とは?

iFreeレバレッジ FANG+とは、日々の基準価額の値動きがNYSE FANG+指数(米ドルベース)の値動きの2倍程度となることを目指す投資信託です。

ちなみにレバレッジ無しの「iFreeNEXT FANG+インデックス」は以前下記の記事で紹介していますので合わせてご覧ください。

NYSE FANG+指数とは?

NYSE FANG+指数は、次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業を対象に構成された株価指数です。

「FANG」とは、主要銘柄であるフェイスブック(Facebook)、アマゾン・ドット・コム(Amazon.com)、ネットフリックス(Netflix)、グーグル(Google)の頭文字をつないだものです。

NYSE FANG+指数は、さらにテクノロジー株を加えた10社に等金額投資したポートフォリオで構成されています。当指数は、四半期(3、6、9、12月)ごとに等金額となるようリバランスを行います。

その他概要としては下記になります。

□信託報酬:1.275%

□設立日:2020年8月19日

□純資産額:79億円

信託報酬1.275%は、やや高いですね。また設立日が2020年8月とまだ若い。

さて、運用会社において純資産額は一般に30億円以上あることが重要です。なぜなら運用会社としてこのインデックスファンドを運用する費用(コスト)に見合う金額(損益分岐点になる金額)が30億だからです。(30億円を切ると、金融機関は運用停止)

その意味では2020年8月と1年足らずのこの投資信託はすでに79億円と十分見合う金額にはなっています。

また純資産は増えていることが重要です。資金の流入が多いため安定した運用が行われる可能性が高いということがいえます。投資信託の運用成績を維持するためにはお金が必要なんです。

その意味では、運用商品としても安定して成長できるいいものだと思います。

2.iFreeレバレッジ FANG+の魅力(メリット)とリスク(デメリット)

次にiFreeレバレッジ FANG+の魅力(メリット)とリスク(デメリット)についてお伝えしたいと思います。

iFreeレバレッジ FANG+の魅力(メリット)

銘柄群が世界において最も影響を与えうる「GAFA+中国2強+動画最強+EV最強」といった銘柄10個で構成されている魅力は最もウリになる部分かと思います。

またレバレッジという部分を考慮すれば、上昇相場には強い(日々株価上昇局面)ということがあげられます。

iFreeレバレッジ FANG+のリスク(デメリット)

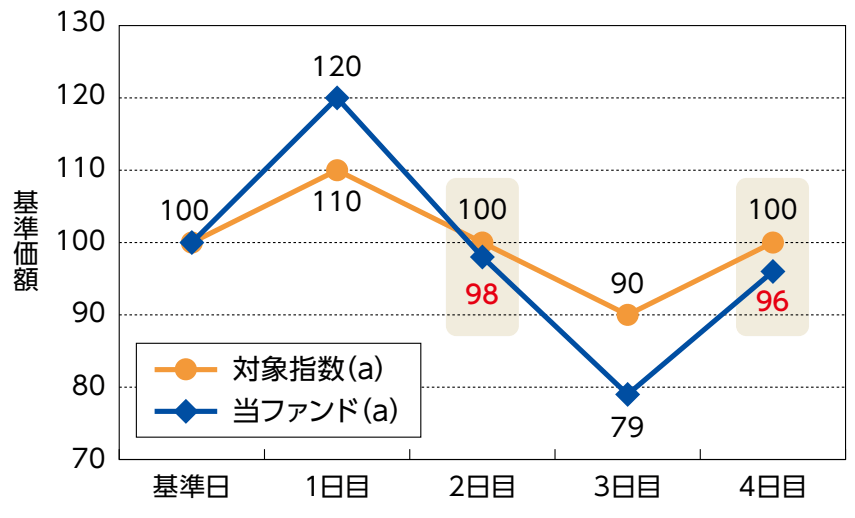

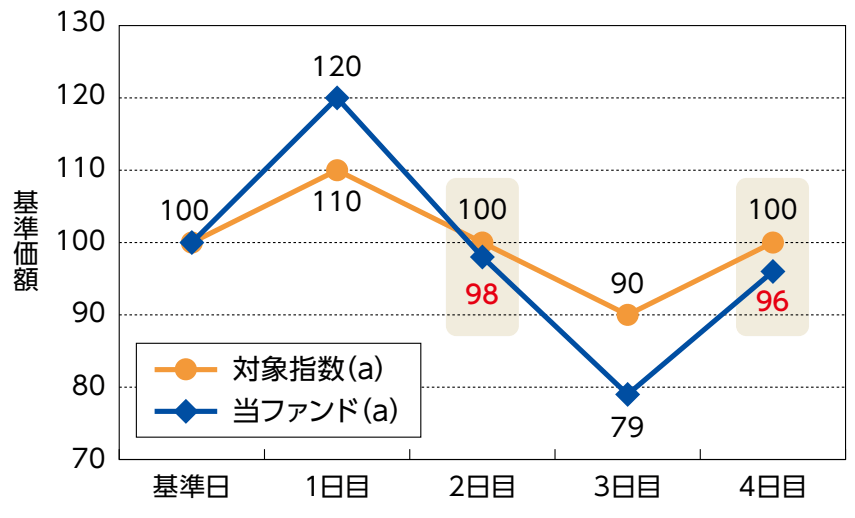

日連動での2倍を目指す投資信託ですので、上昇も2倍ですが、下落も2倍ですからNYSE FANG+指数からはズレがどうしても生じてきてしまいます。特に株価が上下してしまう日々や下降していしまうトレンドについては大きな損害を生み出すことになるので気を付けなければなりません。

下記、具体的な例ですが、実際に2日目までに1日目下降、二日目上昇をしたとしても実際は、インデックスの指数に負けてしまう(損してしまう)リスクがあるのです。

逓減リスクというのはわかりずらいですよね。

同じ響きで「低減」という言葉もあるので並べてみて意味の違いを理解してみてください。

▶︎「逓減」・・・時間の経過とともに少しずつ減っていくこと

▶︎「低減」・・・以前よりも数や値段を減らしたり、自然に減ること

低減のほうは、へること、減らすことで意図的にすることや何らかの影響でそうなってしまうことを意味します。一方で逓減は、時間の経過で強制的に減ってしまうことを意味するため、このリスクは無意識減るため恐ろしいと言えるでしょう。

3.iFreeレバレッジ FANG+ とiFreeレバレッジNASDAQ100の比較

(※参考にレバレッジ無しも追加)

ここでは、同じ日連動で2倍のレバレッジ型投資信託であるiFreeレバレッジ FANG+ とiFreeレバレッジNASDAQ100の比較をしてみたいと思います。

参考比較で、レバレッジ無しのiFreeNEXT FANG+とiFreeNEXT NASDAQ100も追加しています。

| iFreeレバレッジ FANG+ (レバファン) | iFreeレバレッジNASDAQ100 (レバナス) | 参考:レバ無 iFreeNEXT FANG+ | 参考:レバ無 iFreeNEXT NASDAQ100 | |

| 設定日 | 2020年8月19日 | 2018年10月19日 | 2018年1月31日 | 2018年8月31日 |

| 純資産額 | 79億円 | 697億円 | 169億円 | 251億円 |

| 信託報酬 | 1.275% | 0.99% | 0.7755% | 0.495% |

| 連動指数 | NYSE FANG+指数 | NASDAQ100指数 | NYSE FANG+指数 | NASDAQ100指数 |

| 販売会社 | 大和アセットマネジメント | 大和アセットマネジメント | 大和アセットマネジメント | 大和アセットマネジメント |

| 為替ヘッジ | あり | あり | なし | なし |

| 特徴 | 10銘柄集中投資&レバレッジ2倍 時価総額に応じて投資比率を決定せず、 10銘柄に均等割り | NASDAQ100銘柄分散投資&レバレッジ2倍 時価総額加重平均型 | 10銘柄集中投資 時価総額に応じて投資比率を決定せず、 10銘柄に均等割り | NASDAQ100銘柄分散投資 時価総額加重平均型 |

全4つの投資信託を並べると圧倒的にiFreeレバレッジNASDAQ100が総資産697億円と大人気ですね。レバレッジFANG+は10銘柄に均等割りということで分散はしない代わりに集中投資&レバレッジということで個別株ほどの大きなリスクはないものの、それなりに大きな賭けをしている印象はありますね。ただ、まだ1年も経過していない投資信託商品ですので、まだ今後のパフォーマンスを見る必要はありそうですね。

その他のレバレッジ系投資信託やETFについて

その他の日本円で購入できる2倍系の投資信託としては以下のようなものがあります。

その他の人気な3倍レバレッジ系ETFとして以下のようなものがあります。

まとめ

ここまでiFreeレバレッジ FANG+について話をしてきましたので最後にまとめたいと思います。

1.iFreeレバレッジ FANG+とは、日々の基準価額の値動きがNYSE FANG+指数(米ドルベース)の値動きの2倍程度となることを目指す投資信託です。

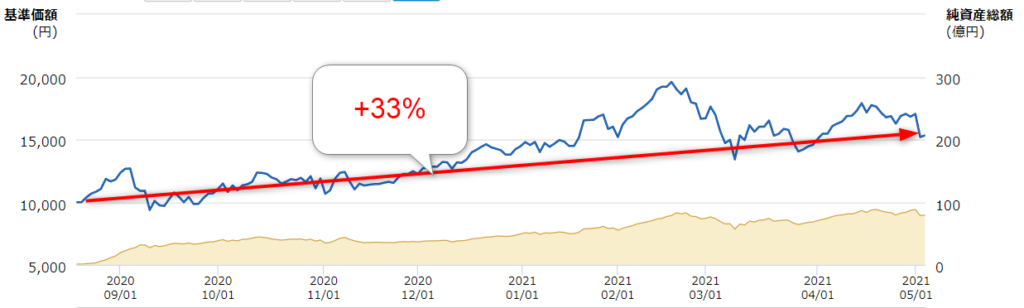

2.iFreeレバレッジ FANG+のメリットは、設定日以来わずか10か月で+33%のハイパフォーマンス。世界において最も影響を与えうる「GAFA+中国2強+動画最強+EV最強」といった銘柄10個で構成。レバレッジという部分を考慮すれば、上昇相場には強い

iFreeレバレッジ FANG+のデメリットは、レバレッジ特性の逓減(ていげん)リスク。また手数料率も1.275%とやや高い。

3.iFreeレバレッジ FANG+ とiFreeレバレッジNASDAQ100の比較をしてみるとレバレッジ無しの同じ2商品を加えてもiFreeレバレッジNASDAQ100が圧倒的に純資産額が697億円と人気。

ただし、iFreeレバレッジ FANG+はまだ若い銘柄であることもありパフォーマンスの様子を見る必要がある。

iFreeレバレッジ FANG+は、10個の銘柄をみればもはや、圧倒的な存在であり、すごく魅力的なため投資しない理由はないと思われます。とはいえ、まだ1年未満であるためパフォーマンスはしばらく静観してウォッチする必要があるかなと思っています。現状であれば、分散の聞いているiFreeレバレッジNASDAQ100をコアに据えて、iFreeレバレッジ FANG+は個別株を持つのと同じ気持ちで加えていけるといいのかもしれません。いずれにせよ、レバレッジ商品ですので上昇相場での購入タイミングを見計らう必要はあるかと思います。

本日も最後までご覧いただき、ありがとうございました。