この記事がおすすめの方

・配当生活にあこがれ、不労所得を獲得したいと考えている方

・高配当でも、しっかりと安心な銘柄に投資したいと思っている方

・不況やショック時にもある程度 耐性のある高配当銘柄に投資したい方

まよい子

まよい子高配当はもらいたい!でも危険な高配当銘柄をもつことはしたくない。。。不況時にはやっぱり会社の健全性が重要だと思っているんだけどどうなんだろうか?そんな健全な会社で構成された高配当なETFはあるんでしょうか。

財務が健全でかつ安定的に配当をもらたらしてくれるETFが「HDV(iシェアーズ・コア 米国高配当株 ETF)」です。HDVはコロナショック時(不況時)には約37%以上の下落になりましたが、他の高配当ETFに比べてそれほど下落はしておらずかつ、分配金を維持・増配を続けました。今回はこの不況時に強く安定配当の「HDV」について解説したいと思います。

さんぺぐ(@sunpeg1) Twitterのフォローもよろしくお願いします。

HDVとは?

HDVの正式名称は、「iシェアーズ・コア 米国高配当株 ETF」といいます。HDVは財務指標に着目し、高配当に加えて財務健全性について一定の評価を受けた約75銘柄から構成されています。

運用会社:ブラックロック

設立日:2011年3月31日

資産総額:7810億円(71億ドル)

経費率:0.08%

配当利回り:3.70%

国別割合:米国100%

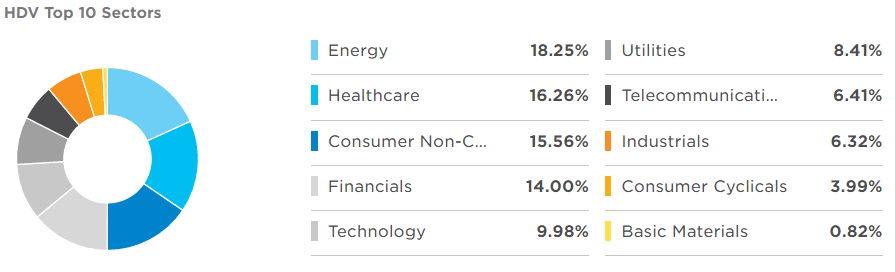

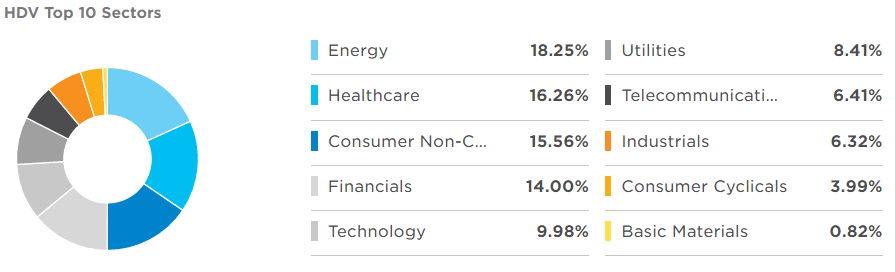

セクター別TOP10割合:エネルギー18%、ヘルスケア16%、生活必需品15%、金融14%とこの4セクターで50%を超えています。

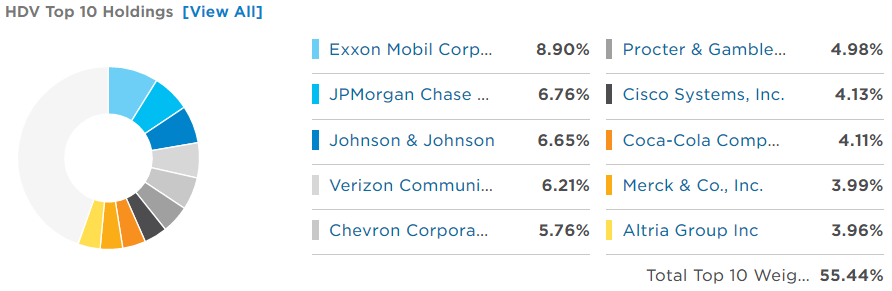

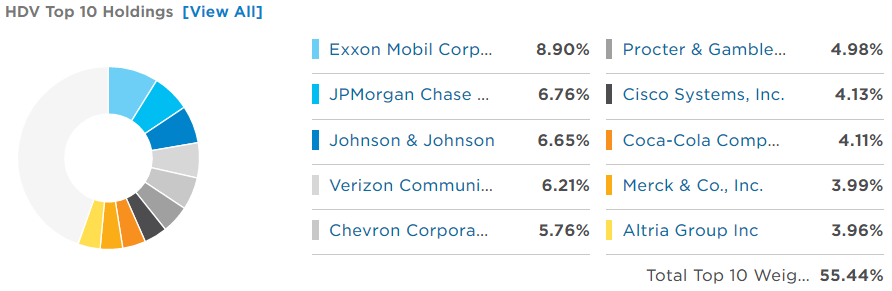

構成銘柄TOP10割合:エクソンモービル9%、JPモルガン7%弱、J&J7%弱、べライゾン6%、シェブロン6%弱、P&G5%と歴史のある有名企業ばかりで固められていますね。全銘柄は75銘柄程度で、高配当&財務健全性のある銘柄ですので厳選されたものばかりです。

セクターを見れば、エネルギー、ヘルスケア、生活必需品、金融とリアルな生活ではなくてはならないディフェンシブなバリューセクターで固められていますね。

また構成銘柄を見ると、そうそうたる超重鎮銘柄であり、それはつまり恒常的に儲かっている企業で無借金に近い財務健全性であることから内部留保も多いため、不景気字でもしっかりと配当を出し続ける力を持っているということがわかります。

HDVの魅力(メリット)とリスク(デメリット)について

次にHDVの魅力(メリット)についてお伝えします。

HDVのメリット

・3.7%の高配当を安定的に受け取れるインカムゲイン力がある

下記の表を見ていただけるとわかる通り、50%以上を占める上位10銘柄すべて連続増配年数が10年以上の選手で固められています。つまりHDVが安定的に増配しながら配当を出せる力をもっていることを示しています。

| 銘柄 | 連続増配年数 | |

| 1 | エクソンモービル | 38年 |

| 2 | JPモルガン | 13年 |

| 3 | J&J | 58年 |

| 4 | ベライゾン | 16年 |

| 5 | シェブロン | 35年 |

| 6 | P&G | 64年 |

| 7 | シスコシステムズ | 10年 |

| 8 | コカ・コーラ | 60年 |

| 9 | メルク | 10年 |

| 10 | アルトリア | 51年 |

・不況時に強く下落耐性に強い。コロナショック時の2020年の年間増配率は維持し増配。

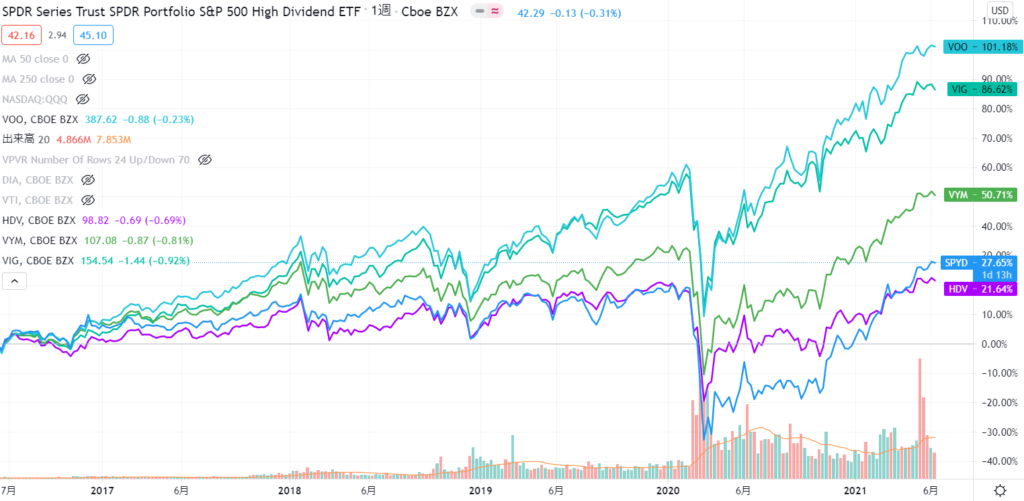

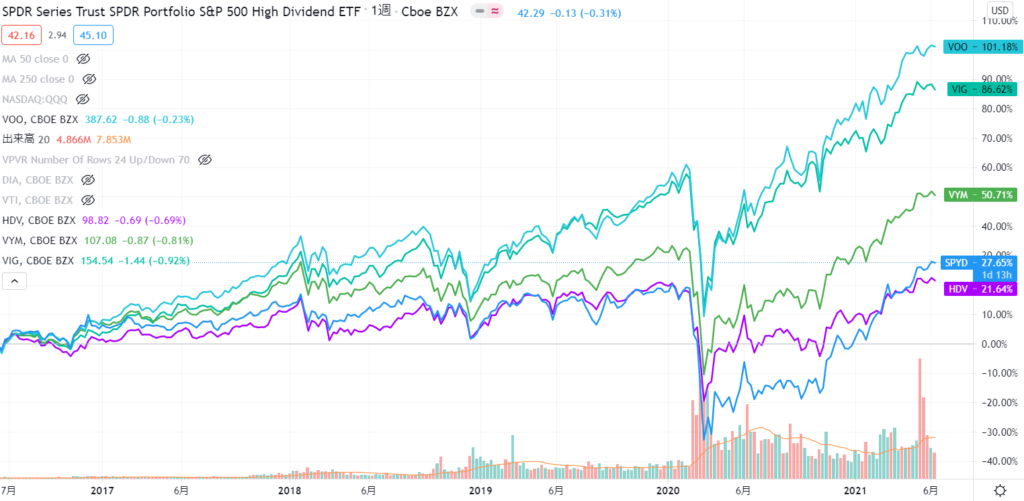

HDVは2020年3月のコロナショック時には年初98ドル⇒60ドル付近まで下がりました。最大で約37%の下落です。しかしこの同じ時期に同じ高配当のSPYDは47%の下落でした。SPYDと比較すれば、ある程度の下落耐性があることがわかります。

またコロナショック後の2020年においては、SPYDは年間トータルで-6%の減配となりましたが、HDVは2020年はトータルで3.5%の増配(4年連続)で終わっています。

次にHDVのリスク(デメリット)についてお伝えします。

HDVのリスク(デメリット)について

・HDVのリスク(デメリット)は1年間で4半期毎に大幅な銘柄入れ替えを実施することです。だいたい年間で売買回転率(そのファンドが1年間のうちにどれだけポジションを変更したかを図る指標)が55%~57%と米国ETFの中で最も高い割合です。VTIが3%~4%程度ですので、入れ替えすぎ!?なのかもしれません。問題は、ファンド入れ替え時に発生するコストがあり、これがパフォーマンスを押し下げているのではないかということです。

HDVは徹底した財務健全性を重視した組入基準を設けています。例えば、直近でいえば、4半期に一度のリバランスのタイミングで2021年4月のタイミングで組み入れ銘柄を大きく変更しています(AT&T,ファイザー OUT ⇒JPモルガン 、アルトリア IN) セクターとしては一気に通信サービスは減り、代わりに金融が大きく増えました。こうした変更は、入れ替えコストはかかるものの、柔軟性という意味では財務健全性かつ高配当なもので固める手堅さは崩れない部分であり、その点でHDVは信頼できるものだと言えるでしょう。

HDVを同じ高配当ETFのSPYD、VYM、VIGと比較する

次にHDVについて、その他の高配当ETFのSPYD,VYM,VIGと比較をしてみました。

| SPYD | HDV | VYM | VIG | |

| 正式名称 | SPDR ポートフォリオ S&P 500 高配当株式ETF | iシェアーズ コア米国高配当株 ETF | バンガード 米国高配当株式ETF | バンガード 米国増配株式ETF |

| 配当利回り | 6.11% | 3.28% | 2.45% | 1.33% |

| 経費率 | 0.07% | 0.08% | 0.06% | 0.06% |

| 投資銘柄数 と割合方式 | 80 (均等分散) | 75 (時価総額加重平均) | 400 (時価総額加重平均) | 247 (時価総額加重平均) |

| 設定日 | 2015/10/21 | 2011/3/29 | 2006/11/10 | 2006/4/21 |

| 純資産額 | 47億ドル | 71億ドル | 380億ドル | 595億ドル |

| 主力セクター | 金融、エネルギー、公益事業 | エネルギー、ヘルスケア、金融、生活消費財 | 金融、生活消費財、ヘルスケア | 資本財、生活消費財、ヘルスケア、テクノロジー、金融 |

| 特徴 | S&P500銘柄で 金融に偏り(40%)のある有名でない 高配当なオールドエコノミー銘柄 | 財務健全性のある ディフェンシブな オールドエコノミー銘柄 | 収益安定の大型で有名な オールドエコノミー銘柄 | 10年以上の連続増配実績を持つ銘柄 |

| 不況時(年間) | 減配あり | 減配無 | 減配無 | 減配無 |

HDVを他の高配当ETFと比較すると財務健全性のあるディフェンシブさが際立ちますね。不況時にも減配無でたんたんと配当金を出してくれる信頼性は高いでしょう。とはいえ、やはりパフォーマンス面では他の高配当と比較しても一番下に位置するということからもキャピタルゲイン狙いは厳しいのかもしれません。

まとめ:不況時でも安定してインカムを獲得し続けられる安心感は大きい

さて、ここまで話をしてきたHDVについてまとめたいと思います。

1.HDVの正式名称は、「iシェアーズ・コア 米国高配当株 ETF」といいます。HDVは財務指標に着目し、高配当に加えて財務健全性について一定の評価を受けた約75銘柄から構成されています。

2.HDVのメリットは、「3.7%の高配当を安定的に受け取れるインカムゲイン力」があること、加えて不況時に強く下落耐性に強い。コロナショック時の2020年の年間増配率は維持し増配。デメリットは、1年間で4半期毎に大幅な銘柄入れ替えを実施することで入替コストがパフォーマンスに影響している可能性があること。

3.HDVを他の高配当ETFと比較すると財務健全性のあるディフェンシブさが際立つ。不況時にも減配無でたんたんと配当金を出してくれる信頼性は高い。しかしHDVはインカムゲイン向けであり、パフォーマンスのキャピタルゲインはいまいち。

HDVを持つ理由は、ズバリ「高配当を安定的に受け取り続けられる安心感」に他ならないでしょう。しかも年間0.08%という低コストで持ち続けることができるため安心して長期投資ができるというメリットは大きいですね。

HDVは銘柄入れ替えも最も実施しているETFですが、それは逆を言えば、しっかりと柔軟に試行錯誤をしながら銘柄運用していることにも他ならないでしょう。ぜひ安心して長期で配当を受け取り続けたい方は、HDVをご検討ください。

本日も最後までご覧いただき、ありがとうございました。

最後に米国株で配当金を貰う上では税金の問題は避けて通れません。米国の配当金税金(外国税額控除)について下記の記事で詳しく解説をしていますのでぜひ目を通してみてください。