この記事がおすすめな方

「インフラ増強で景気上昇局面では資本財(貨物運送、鉄道、航空・宇宙)等は上がるかも!?と考えている方 」

「資本財とは何を指すのか詳しく内容を知りたい方」

「航空宇宙、軍需産業の需要は長く続くと感じており安定した収益を得続けたいと考えている方」

まよい子

まよい子資本財!?なんだか地味な感じがしますが、、、そんなにすごいのですか?

ここ15年間はS&P500を上回るパフォーマンスを出しているのが資本財ETFのVISなんだ。昔から国を支える重工業系の産業や陸運を支えるインフラ的な役割から需要はずーと存在するものとしては注目をしておきたいとセクターですね。

VIS 資本財セクターETFとは?

VISは、正式名称は「Vanguard Industrials ETF、バンガード ・米国資本財・サービス・セクターETF」といいます。アメリカ株式市場のうち、345社の資本財セクターの銘柄を組み入れたETFです。飛行機や建設機械、各種設備など、企業向けの財やサービスを提供している企業を集めたセクターになります。

概要:VIS

設定開始日:2004年9月29日

純資産額:53億ドル

経費率:0.10%

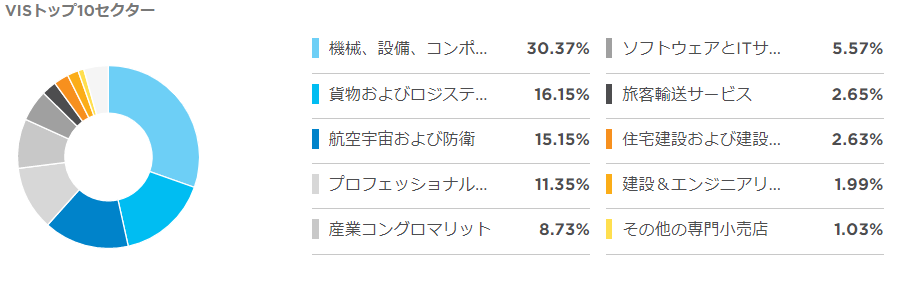

セクター別割合:機械設備系が30%、貨物運送系が16%、航空宇宙・防衛が15%と重工業系のハード産業が多くを占めています。

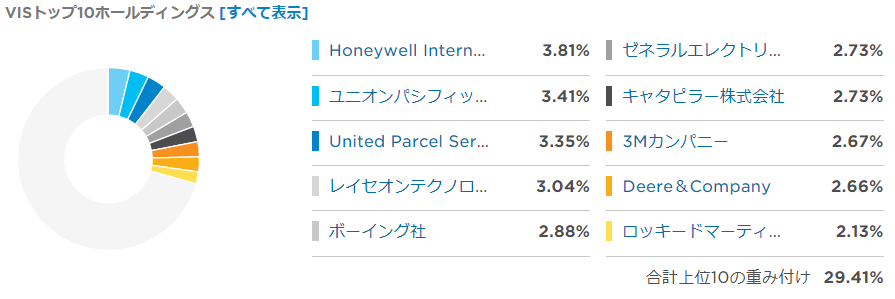

組入銘柄:電子制御システムや自動化機器を製造販売のハネウェルが4%弱、アメリカ合衆国最大規模の貨物鉄道会社であるユニオンパシフィック鉄道が3.4%、UPSが3.3%、防衛・航空宇宙事業を展開する多国籍企業のレイセオンテクノロジーが3%、その後は、ボーイング社、GE、キャタピラー、3Mと昔から存在する超優良企業群が続きます。総じてTOP10が30%程度なため345社に幅広く分散されたセクターであることがわかります。

貨物運送系、航空宇宙系、軍需企業など重工業系が多いセクターですね。

VISトップの割合のハネウェルはアメリカ航空宇宙局、ボーイング、アメリカ国防総省に技術サービスやアビオニクスを提供している会社であり、 フォーチュン100企業の1つであり、現在約13万人の従業員を抱える巨大企業です。古き良き時代から続くハード産業が国とのつながりが深い産業でもあるかと思います。

VISのメリットとデメリットとは?

次にVISのメリットについてお伝えしたいと思います。

VISのメリット

・貨物輸送はインフラとも呼ぶべきもので、ユニオンパシフィック鉄道やUPSが圧倒しています。

・防衛・航空宇宙事業は ハネウェル 、ボーイング、 レイセオンテクノロジー 、ユナイテッド・テクノロジーズ

・軍需産業ではロッキード・マーティン、ボーイング、レイセオンテクノロジーと機関投資家からは嫌われるイメージですが、株価は好調に推移しており、順調です。

こうした国におけるインフラや国を支える宇宙や軍需産業といったものは欠かせないものでありながら削ることができないものなので栄え続けると考えられます。

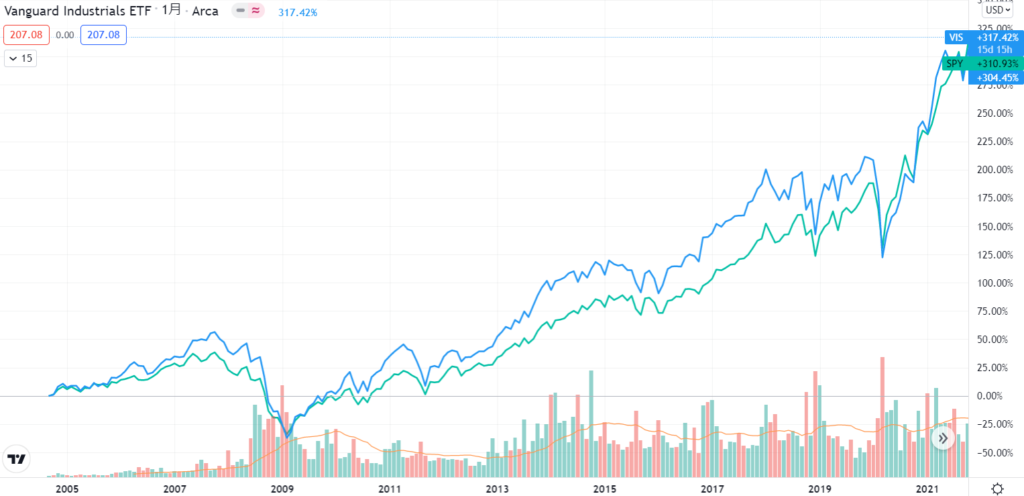

下記は2004年の設定開始日からVISとS&P500の代表であるSPYを比較した株価チャートになります。

すべてではありませんが、ほぼ2004年の設定日からSPYを上回り続けてはいます。とはいえ、直近5年間をみるとSPYの方がパフォーマンスを出していることもあり、ほぼ同じような株価チャートで動いている状況です。

逆にVISのデメリットについてお伝えしたいと思います。

VISのデメリット

資本財セクターに属する企業は、企業向けの財・サービスを生産しています。企業は不況になると、工場の建設や機械の拡充などといった設備投資を抑制することから、こうした財やサービスの需要も減少すると考えられます。つまり、資本財セクターは、一般的に景気変動の影響を受けやすいセクターです。

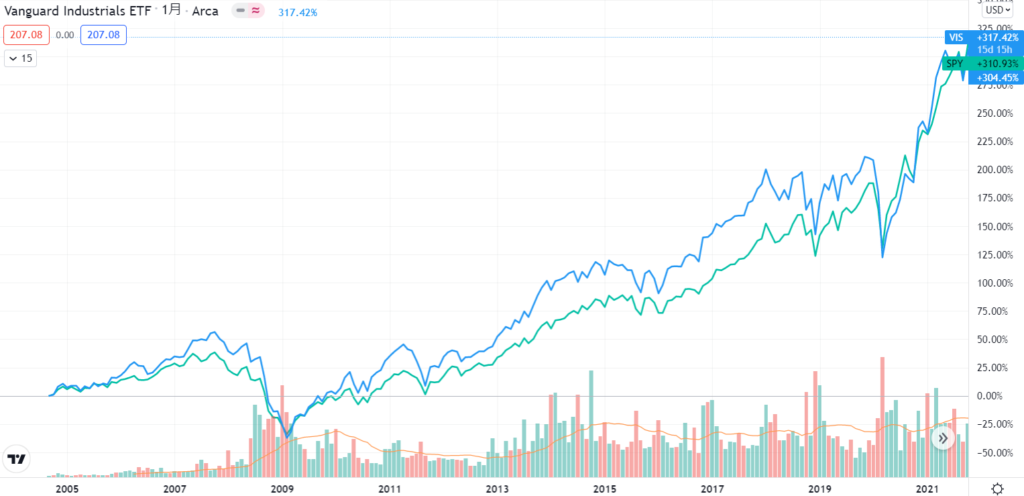

下記はS&P500の代表格のSPYと比較した過去5年のVISの株価チャートになります。

2020年3月のリーマンショック時ではSPYを大きく下回る下落となっています。これは、一時的に工場の建設や機械の拡充などといった設備投資を抑制する動きが出たことによる影響が大きいですね。

逆に言えば、景気が強く人の行動や欲が大きくなるときは、モノやサービスが動き始めるので素材株セクターのVISは伸びていくと考えられます。

VISについては、ここ15、16年間はS&P500を上回り続けたということで、情報技術やヘルスケアと比べれば地味なセクターにはなりますが、優等生といってもいいポジションかと思います。一方で、不況だからと言って、VISのパフォーマンスが大きく落ちるわけではなく、政府が防衛予算を大幅に削減するわけでもないので、必ずしも「景気変動の影響を受けやすい」と言い切ることもできないでしょう。

VISと同じ資本財セクターのETFである「XLI」と比較

VISは、バンガード社ですが、同じ資本財セクターのETFでは、ステートストリート社の「XLI」があります。

下記は比較してみたいと思います。

| VIS | XLI | |

| 設定日 | 2004年9月29日 | 1998年12月22日 |

| 資産総額 | 53億ドル | 183億ドル |

| 経費率 | 0.10% | 0.12% |

| 組入銘柄 | 345銘柄 大型・中型・小型株 | 73銘柄 大型株(S&P500) |

・VISとXLIはパフォーマンスはほぼ同じ。

・構成銘柄のTOP10に関しても銘柄はほぼ同じ構成

・経費率はVISのほうが安い

・組入銘柄のバランスはVISのほうが銘柄数が多く、大中小と幅広い銘柄に投資している安定性がある

VISとXLIは大きな違いがあるわけではありませんが、経費率が安く幅広い銘柄に投資するバランス感と安定性でVISがやや優れていると言えるでしょう。

まとめ:景気が強さが資材需要を強くし、航空・軍需等は安定した収益が生み出す

ここまでVISについて話をしてきましたので最後にまとめたいと思います。

・ VISは、正式名称は「Vanguard Industrials ETF、バンガード ・米国資本財・サービス・セクターETF」飛行機や建設機械、各種設備など、企業向けの財やサービスを提供している企業を集めたセクターETFになります。

・ VISのメリットは、景気の強さで需要が大きくなり利益が見込め、宇宙船、防衛・軍需の製造と安定した収益に裏付けられた成長を見込めるセクターであること 、設定日以来S&P500を上回るパフォーマンスを出していること

・ VISのデメリットは、 不況になるとVISのパフォーマンスは落ちる。景気変動の影響を受けやすいセクターであること。

・ VISとXLIを比較すると、経費率が安く幅広い銘柄に投資するバランス感と安定性でVISがやや優れていると言える。

景気が強さは資材需要を強くして大きな売り上げ拡大を作り上げます。また航空・軍需等は常に国として必要なものであり、安定した収益が生み出す要です。VISはそこまで目立たないセクターの代表ETFですが、S&P500よりも上であることから優等生なETFとして投資をするのもありかと思いますのでご検討ください。

本日も最後までご覧いただき、ありがとうございました。