VHTは バンガード・米国ヘルスケア・セクターETF であり、ヘルスケアセクターの約500銘柄に投資をするETFです。

・テクノロジーの次に成長力のある分野はヘルスケアであると考えている方

・ヘルスケア分野はなぜこんなにも注目されているのか知りたい方

・コロナによるワクチン需要の高まりから薬品を含めた医薬品分野がこれから上がってくると予想している方

まよい子

まよい子医療分野はなぜ今盛り上がっているのですかね?

ヘルスケアは今にはじまったことではなく、米国の医療費用が年間470兆円と世界一であり、世界が高齢化社会へと足を踏み入れる中でその需要は将来ますます大きく拡大する予定です。今回はそんな医療ビジネスを集めたETFへの投資ができるVHTのご紹介になります。

VHTとは?

VHTとは、正式名称は「バンガード・米国ヘルスケア・セクターETF」といいます。ヘルスケア機器・用品・サービス・テクノロジー、バイオテクノロジー、医薬品といったヘルスケアビジネス 約500銘柄に分散投資しています。

ヘルスケア業界全体について知りたい方は「米国株テーマ:ヘルスケア」の記事も合わせてご覧ください。

設定日:2004年1月30日

純資産:161億ドル(約1.7兆円)

経費率:0.1%

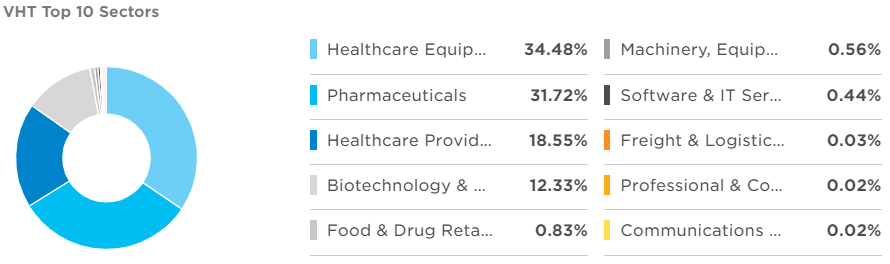

セクター別割合:ヘルスケア機器が34%、医薬品が31%、医療サービス系が18%、バイオテクノロジー12%といったところで90%以上となり主要なところです。

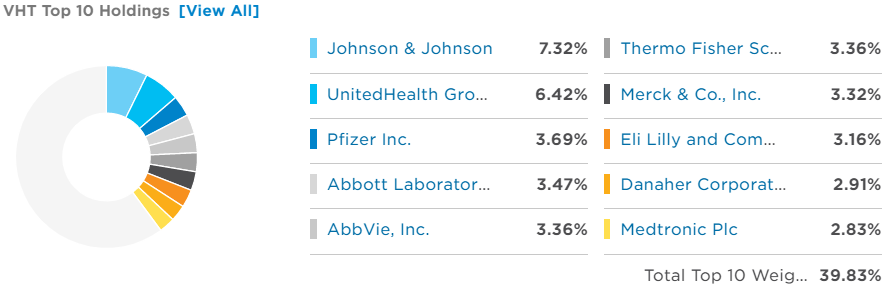

構成銘柄割合:ジョンソンエンドジョンソンが7%、ユナイテッドヘルスが6%、ファイザー3%とその他は2%~3%台の銘柄がTOP10までは続きます。TOP10の割合が40%弱程度ですので、ヘルスケア全体に渡って分散されていることがよくわかります。

このVHTはヘルスケアの大型株から中小型株まで米国のヘルスケア全体に分散されたETFであると言えるでしょう。

VHTのメリットとデメリット

次に VHT のメリットについてお伝えしたいと思います。

VHT のメリット

セクター別ETF系の中では 経費率が0.1% は最も安い水準になるかと思います。

特にバンガード系のETFに関しては人気のETFはほぼ0.1%水準です。

| バンガード系セクターETF | 経費率 |

| VHT(ヘルスケアETF) | 0.1% |

| VGT(情報技術ETF) | 0.1% |

| VDC(生活必需品ETF) | 0.1% |

| VCR(一般消費財ETF) | 0.1% |

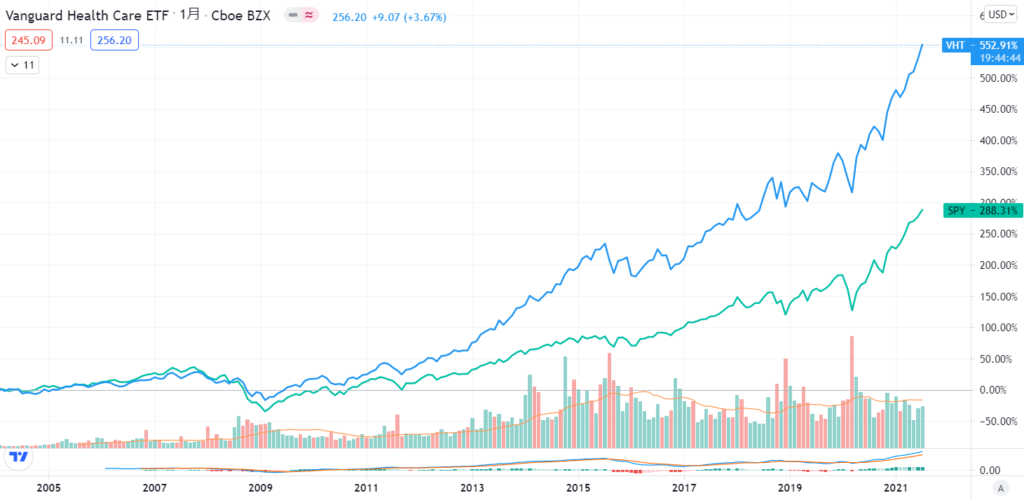

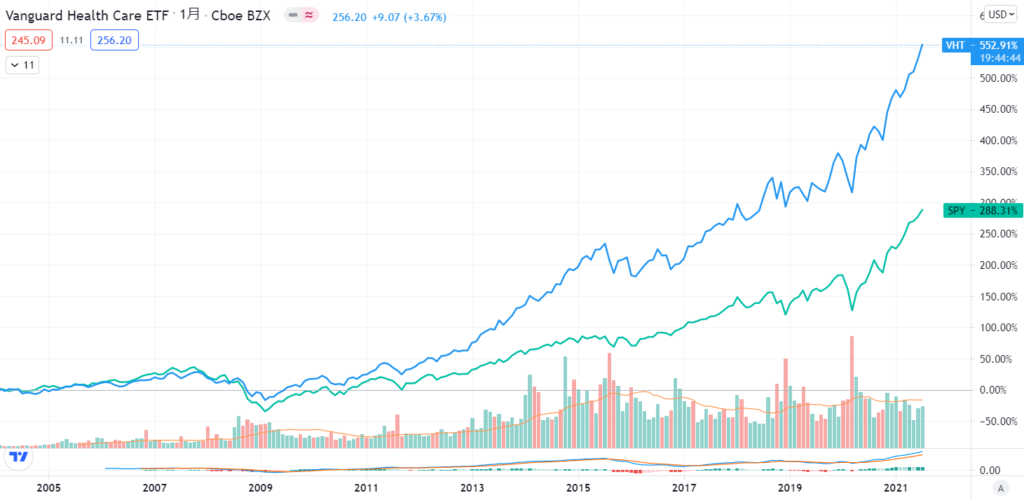

下記は、 2004年の設定日以来からVHTとS&P500の代表であるSPYを比較したチャートになります。

設定日以来でみれば、VHTはSPYを大きくアウトパフォームしていることがわかるかと思います。ただし、直近5年や直近1年ではほぼ同じぐらいのパフォーマンスになっており、VHTがいい時もあれば、SPYが上回る時もあるといった状況です。

下記は、新型コロナ拡大の影響で株式市場が暴落したコロナショック前後(2020年1〜6月)のVHTとSPY

S&P500代表)チャートになります。

上記の図から、コロナショック時(2020年3月)にはS&P500の代表ETFであるSPYは、-34%ダウンであったのに対して、VHTはー28%ダウンで収まっています。またコロナ前に回復するまでSPYは6ヶ月を要していますが、VHTは4ヶ月ほどで回復しています。いずれにせよ、VHTは暴落時にはS&P500よりも落ちが浅く、回復も早いといった強みがあることがわかります。

逆に VHT のデメリットについてお伝えしたいと思います。

VHT のデメリット

ジョンソンジョンソンは、以前2019年頃にベビーパウダー問題で訴訟があり、32億円の賠償金請求をされています。その他にも多くの訴訟問題を抱えていたりします。その他、日本と同じように国民総医療保険制度をアメリカに導入する政策である「Medicare for All」の導入検討により、保険業務をやっているユナイテッドヘルスの株価が大きく下がったりしました。

ヘルスケアセクター自体は、間違いなく将来にわたって必要不可欠であり、成長していく分野ですが、多くの人にとって健康面は直接的な影響を受けやすい分野であることからプラスの面もありながら、ダイレクトにマイナスの面があります。

「 VHTは設定日以来 S&P500よりもパフォーマンスがいい」というのはすごいことです。理由は、GAFAMがVHTには入っていないこと。それなのにパフォーマンスが上回っているからです。直近でもS&P500とVHTはほぼ同じぐらいパフォーマンスを出していますが、GAFAMなしで同じぐらい成果を出しているVHTはすごいですね。

VHTと同じヘルスケアETFのXLVとIXJと比較

VHT(バンガード)と同じヘルスケアETFのXLV(ステートストリート)とIXJ(ブラックロック)と比較 をしてみました。

| VHT | XLV | IXJ | |

| 運用会社 | バンガード | ステートストリート | ブラックロック |

| 設定日 | 2004年1 月26日 | 1998年12月16日 | 2001年11月13日 |

| 純資産額 | 161億ドル | 321億ドル | 32億ドル |

| 経費率 | 0.1% | 0.13% | 0.48% |

| 対象銘柄数 | 500銘柄 | 63銘柄 | 114銘柄 |

| 特徴 | 米国のヘルスケア大型株、中型株、小型株 =VTIからヘルスケア株のみを抽出したETF | 米国のヘルスケア大型株のみ =S&P500に採用されている大型株ETF | 米国のみならず、全世界を対象(米国割合は67%程度) |

世界3大ETF運用会社のバンガード、ステートストリート、ブラックロックのそれぞれのヘルスケアセクターのETFはどれも優秀なものだと思います。とはいえ、ブラックロックのIXJは経費率が0.48%と高いことが懸念点であり、ステートストリートのXLVは資産規模は大きいけれど大型株のみを対象としていることからコストが最も安く、より幅広い分散を考えるならばVHTに軍配があがるのではないでしょうか。

まとめ:未知ウィルス増加や世界的な高齢化社会への背景から医療分野ビジネスを加速する

ここまで〇〇について話をしてきましたので最後にまとめたいと思います。

・ VHTとは、正式名称は「バンガード・米国ヘルスケア・セクターETF」といいます。ヘルスケア機器・用品・サービス・テクノロジー、バイオテクノロジー、医薬品といったヘルスケアビジネス 約500銘柄に分散投資しています。

・ VHTのメリット は、 経費率が0.1%と比較的安く、 設定日以来では、S&P500よりもパフォーマンスがいい 。さらにはコロナショック時の前後を比較すれば、S&P500より暴落時に強く回復が早い

・ VHTと同じヘルスケアETFのXLVとIXJと比較 すると、VHTのほうが最も経費率が安くかつ大型株から小型株まで500銘柄に大きく分散された力がきいており、安定性と成長性の両方を兼ね備えている

ヘルスケアは常に必要とされるため、景気に左右されにくいディフェンシブ銘柄であります。またヘルスケア分野は規制産業で参入障壁が高いことも安定性に寄与しています。2020年のコロナウィルス等の急速な増加や世界的な高齢化社会の到来により医療ビジネスはますます伸び続けていくことが想定されています。また景気の循環局面において景気後退時期にはヘルスケア株は安定的な成長を見込むことが可能です。ぜひご検討ください。

本日も最後までご覧いただき、ありがとうございました。