この記事がおすすめな方

「金融相場から業績相場に移りつつあるタイミングで投資すべき業界を知りたい方」

「金利が上がり、インフレが進行する中での投資先を探している方」

「経済が動き出す源はエネルギーが最も重要だと考えている方」

まよい子

まよい子エネルギー!?なんか根源すぎるもので地味な感じがして想像があまりつきませんね。

経済の胎動の原動力はエネルギー!飛行機もクルーズもホテルもレストランも人間活動を行う上でエネルギーが絶対に必要になります。人の活動が閉じればエネルギー消費は節約され、人の活動が活発化すればエネルギーは必要不可欠になるのです。

今後のエネルギー需要とエネルギー源はどうなるのか?

下記は2020年経済産業省 資源エネルギー庁発表の世界のエネルギー消費量の推移グラフになります。2019年までの最新の世界のエネルギー消費量をみると、石油換算で1965年の37億トンから年平均2.5%で増加し続け、2019年には139億トンに達しました。エネルギー必要量は依然として増加の一途を辿っています。

■ 世界のエネルギー消費量の推移グラフ (エネルギー源別)

エネルギーの中でも石油消費量は1965年から2019年にかけて年平均2.1%で増加し、依然としてエネルギー消費全体で最も大きなシェア(2019年時点で33.1%)を占めています。あとに続くのは石炭が27%、ガスが24%とこの3つのエネルギー源で8割を超える規模になります。

今後は石油とガスが主力になる予定で、石炭は地球温暖化対策として天然ガスへのシフトが進んでおり石炭の利用比率は米欧では減少傾向となっています。(2020年は石炭消費量は▲4.2%減)

最近は、脱炭素!と言われていますが、発展途上国と言われたアジア地域等はまだまだ石油需要が高いのが現状です。そして先進国でも石炭から天然ガスへのシフトをしておりここではガス需要が高くなってきています。ここ10年ぐらいは石油とガスのエネルギー2強で全体のシェアは60%以上になってくるのではないでしょうか。

エネルギーの業界構造とは?

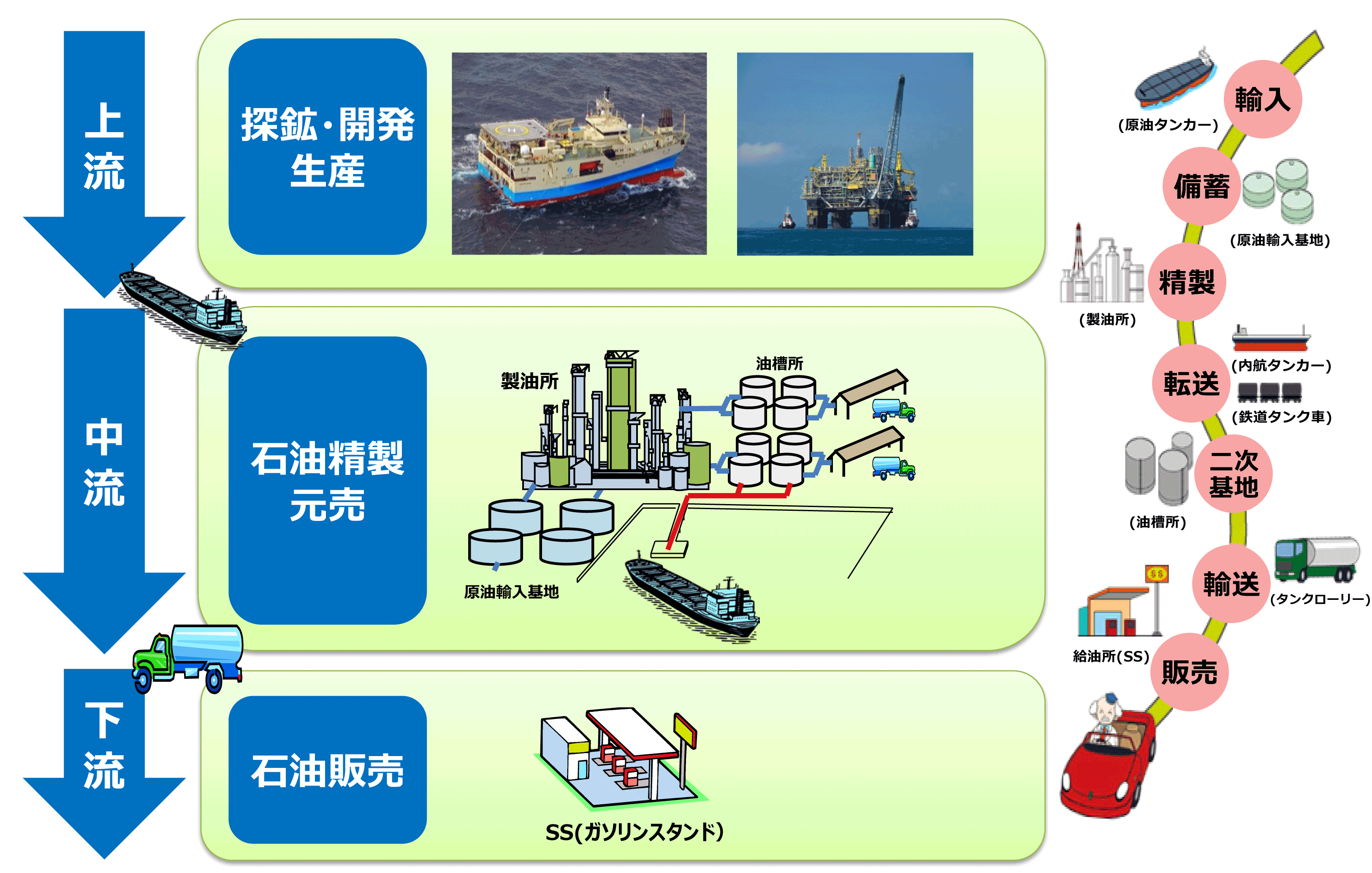

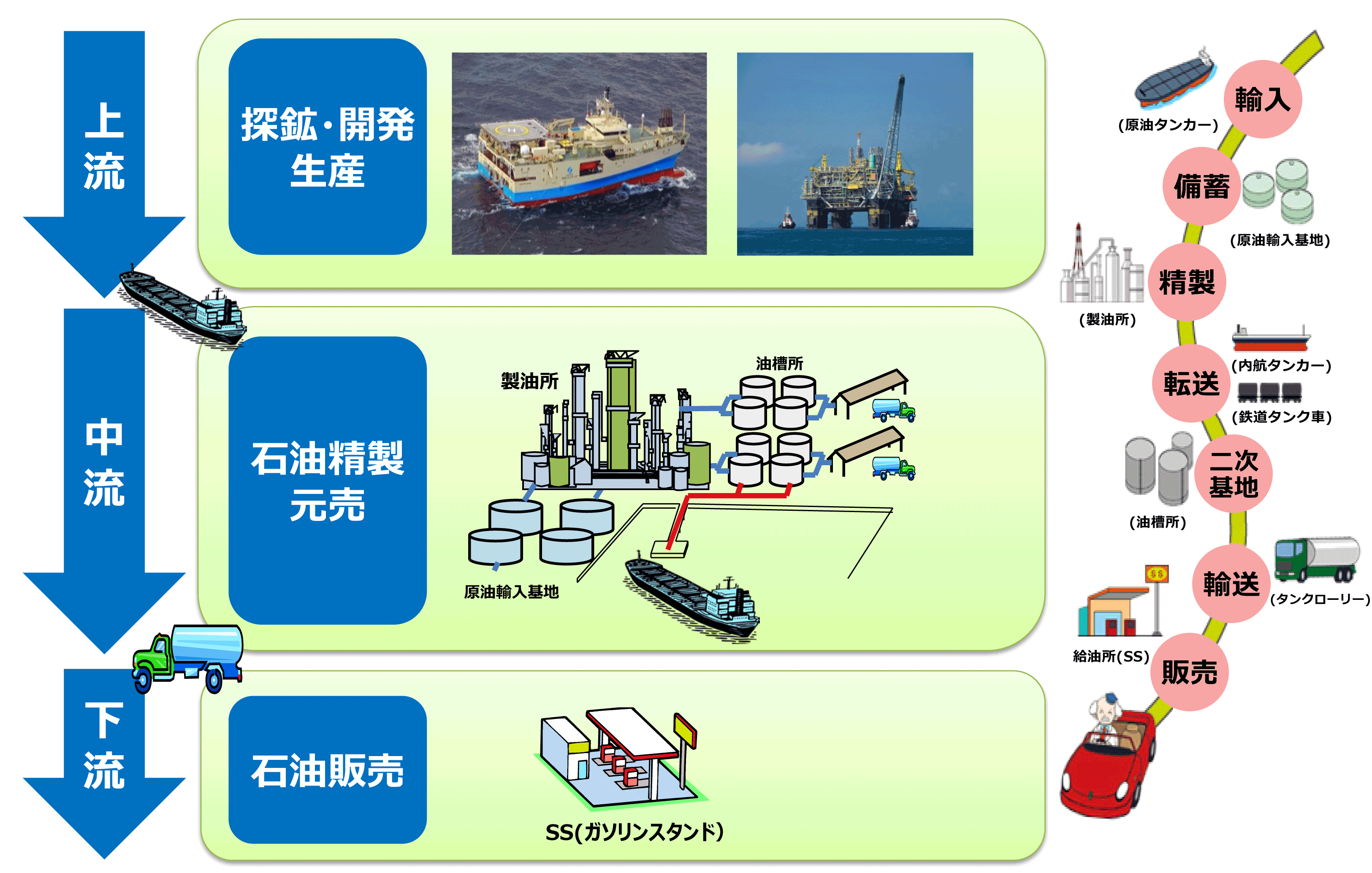

エネルギーの業界構造は主に上流事業領域と中流事業領域と下流事業領域の3つがあります。

下記は、その3つの領域の概略図になります。

上記を整理すると上流、中流、下流のそれぞれにおいて主たるビジネス活動があります。

上流事業領域:探鉱(石油やガスの場所を探す)と石油やガスの生産が主

中流事業領域:石油やガスの輸送と貯蔵が主

下流事業領域:石油やガスの販売が主

エネルギー源を見つけるところから、それを取り出して輸送して、販売するといった工程がまさにこのエネルギー業界の構造のすべてになります。

次に詳しく、上流、中流、下流の工程内容について解説します。

上流事業領域:探鉱と生産

上流事業領域 において、探査と生産企業は、エネルギー生産の初期段階であり、石油やガスを探し出して抽出する事業を行っています。エネルギーの精製や生産は行わず、生産プロセスの中で他の石油会社に出荷するための原材料を見つけて抽出する部分に特化した事業を行っています。

中流事業領域:輸送と貯蔵

中流工程に属する企業は、原油、天然ガス、天然ガス液の処理、貯蔵、輸送、販売などを行います。タンカー、パイプライン、貯蔵施設などの運営を専門とする企業などが含まれます。

下流事業領域:精製と販売

下流事業領域 というのは、石油やガスを最終製品に変換するための工程でビジネスを行っている企業。原油を精製して、ガソリンや天然ガス液、ディーゼルなどのさまざまなエネルギー源にする「精製」の工程と消費者に石油製品を提供するタッチポイントである「販売」の工程でのビジネスがあります。

消費者に密着した製品を扱う工程であり、石油・ガス産業の中でも最も人々の生活に密着しています。これらの製品には、液化天然ガス、ガソリン、暖房用オイル、合成ゴム、プラスチック、潤滑油、不凍液、肥料、農薬などがあります。

石油・ガス産業は上流工程にいくほど参入障壁が高いです。石油やガスの出どころを探す技術も必要ですし、石油を生産等をする大型の投資が必要になります。当然ながら市場は寡占化されるため一部の企業の売上はものすごく大きなものになります。つまり、それだけ株式投資の可能性は大きいという意味です。

欧米5大石油メジャー(XOM,CVX,BP,RDS,TTE)とは?

さて、この上流・中流・下流のすべてを扱う統合型石油企業(石油メジャー)が存在します。

石油・ガスの探鉱、生産、精製、販売の全て、あるいは複数を行う事業体であり、欧米で5つの企業が石油メジャーと呼ばれています。

欧米大手5大石油メジャーの紹介

具体的には、下記の表にある米国と欧州にある大手5大石油メジャーと呼ばれた企業です。

| 国 | 企業名 | ティッカー | 企業ロゴ | 利益割合(2018年) | 石油生産量(2020) | 天然ガス生産量 (2020) |

| 米国 | エクソン・モービル | XOM | 上流の利益割合:54% 下流が利益割合:23% 化学の利益割合:13% その他:10% | 2349 mmboe/d | 8471 mmboe/d | |

| 米国 | シェブロン | CVX | 上流の利益割合:72% 下流が利益割合:19% その他:9% | 1868 mmboe/d | 7290 mmboe/d | |

| オランダ | ロイヤル・ダッチ・シェル | RDS |   | 上流の利益割合:63% 下流が利益割合:30% その他:7% | 1803 mmboe/d | 9181 mmboe/d |

| 英国 | BP | BP |   | 上流の利益割合:58% 下流の利益割合:32% ロシア石油:7% その他:3% | 2106 mmboe/d | 7929 mmboe/d |

| 仏国 | トタルエナジーズ | TTE | 上流の利益割合:61% 下流の利益割合:8% 石油精製・化学:22% ロシア石油:7% その他:3% | 1543 mmboe/d | 7246 mmboe/d |

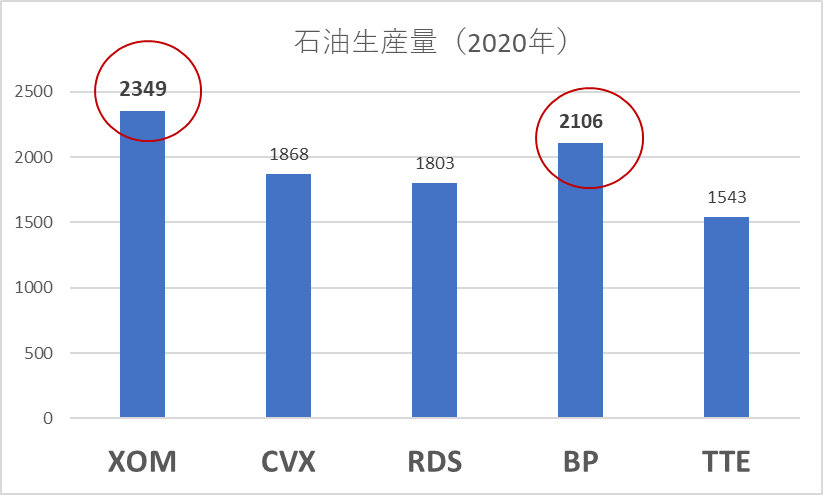

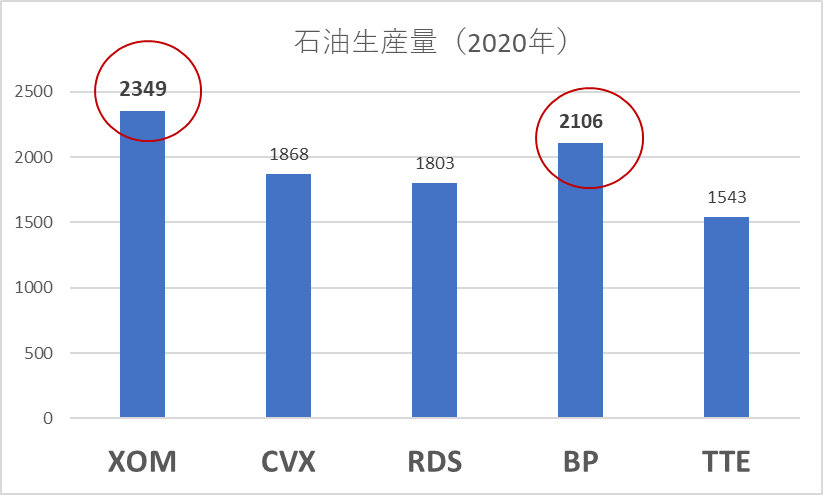

石油メジャー5社の 石油生産量 ( mmboe/d )

下記は、 石油メジャー5社の 2020年の石油生産量( mmboe/d )をグラフ化してまとめたものです。

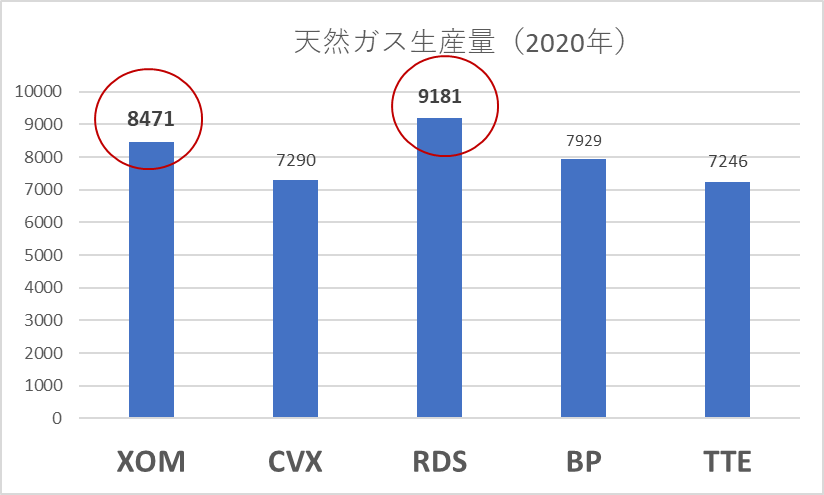

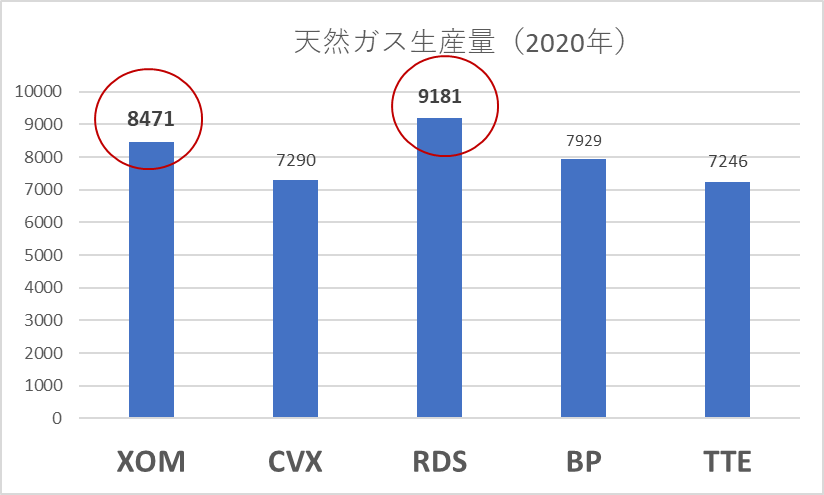

石油メジャー5社の 天然ガスの生産量 ( mmboe/d )

下記は、石油メジャー5社の2020年の天然ガスの生産量( mmboe/d )をグラフ化してまとめました。

石油メジャー5社の フリーキャッシュフロー

下記は、2018年から2021年の第2Qまでの石油ガスのメジャー5社に関するフリーキャッシュフローの推移になります。

この石油メジャー5社に関しては、石油精製や化学などの下流側よりも、資源採掘の上流側による利益の方が大きいことがわかりました。これはつまり、資源価格(石油や天然ガス)の恩恵をダイレクトに受けることができると思われます。

5社の中でも石油と天然ガスの生産量の多い エクソンモービル($XOM) に関しては、原油高、天然ガス高が続くのであれば特に注目すべき銘柄だと思います。

三大原油指標:WTI、北海ブレント、ドバイ原油と天然ガス価格とは?

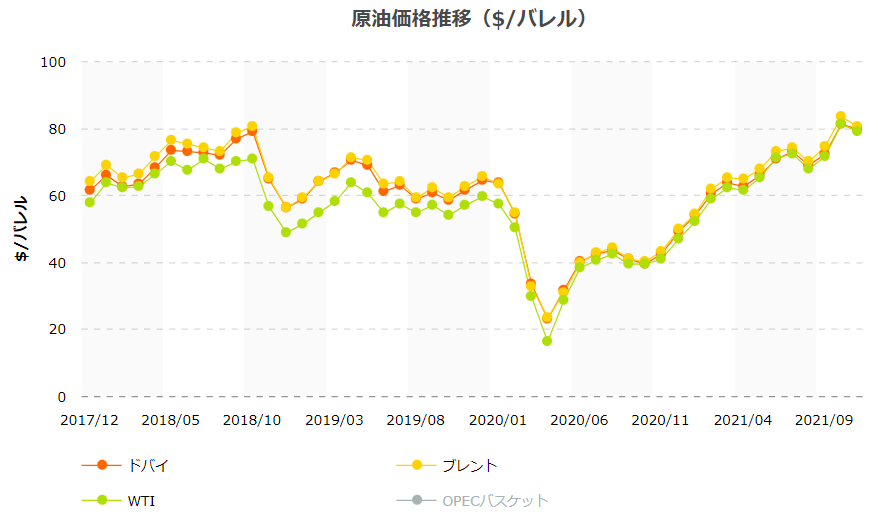

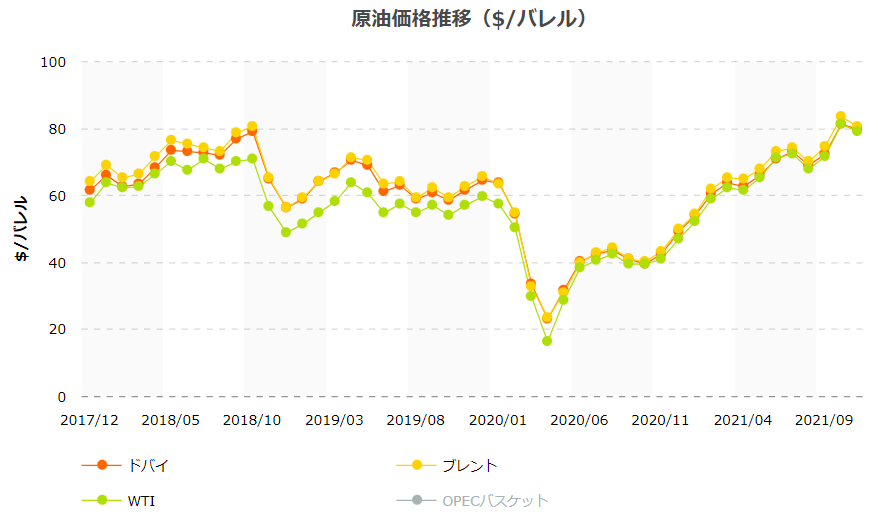

さて、多くの石油ガスメジャー企業が上流工程で利益を稼いでいることもあり、業績はダイレクトに資源価格に影響を受けます。その資源価格の指標となるのが、三大原油指標と呼ばれた「WTI原油先物価格、ブレント原油価格、ドバイ原油価格」と天然ガス価格になります。つまりこの3つの指標(+1)がそれぞれの地域で上がる時は、石油やガスに関わる企業の株価は上がるということが言えるのです。

WTI(米国産原油、南米産原油)

WTIとは、West Texas Intermediateの略で真ん中にテキサスとあるように「アメリカの石油の一大産地、テキサス州などで算出される原油」のことで、原油価格の国際指標になっています。

北海ブレント(アフリカ、地中海原油)

イギリスとノルウェーの領海に広がる北海油田で生産される英国産の原油のこと。欧州の北海にあるブレント油田から算出される硫黄分が少ない高品質な原油になる。

ドバイ(UAR産の原油、主に中東産原油)

アラブ首長国連邦(UAE)のドバイで産出される原油のこと。アジア市場では、中東産原油への依存度が高く、特に、ほぼ全量がスポット市場で取引されるドバイ原油がオマーン原油と共に中東産の原油価格の指標とされている。

下記は、各指標(WTI,ブレント,ドバイ)に対する原油価格($/バレル)の推移について2017年から2021年末までのチャートになります。

WTI、ブレント、ドバイの3つの指標共に1バレル当たりの価格はほぼ均衡しており、チャートの動きもほぼ揃っています。

(※2022年年初においては原油価格高騰で7年ぶりの最高値をつけており上昇基調です)

つまり、3つの指標を追うことは必要なく、3つの中でも代表的なWTI原油先物価格のみを常に観察していればその動きに呼応して投資活動をすることができるといえるでしょう。

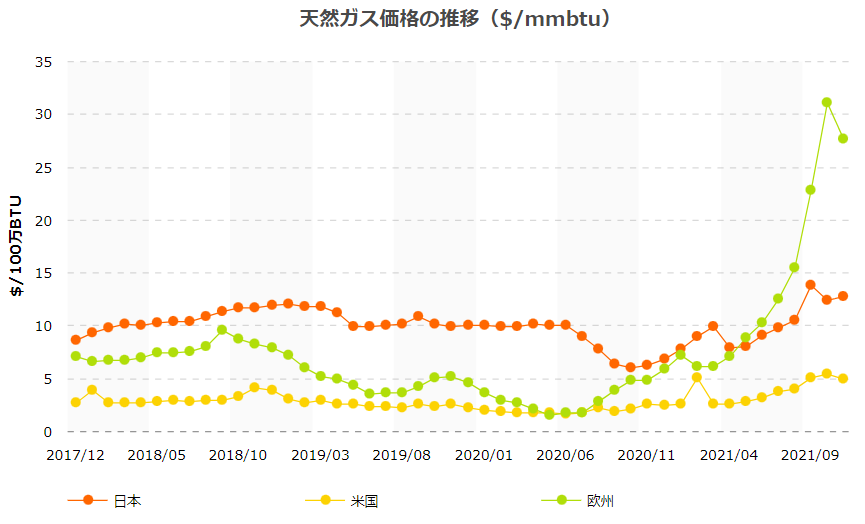

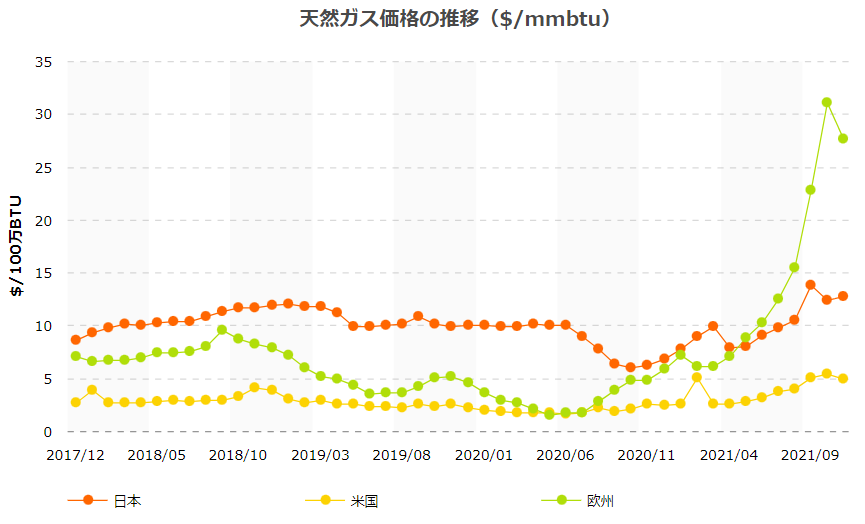

下記は、天然ガス価格($/mmbtu)の推移について2017年から2021年末までのチャートになります。

天然ガス価格も原油価格と同様に2020年のコロナ禍は米国、欧州では低い状況でした。しかし2021年後半からは欧州ではガス不足もあり急激な価格上昇が発生しています。

WTI原油先物価格が日々上昇を続けていれば、エネルギー企業の株やETFは買いであり、下降を続けているならば売りと判断できるためわかりやすいですね。

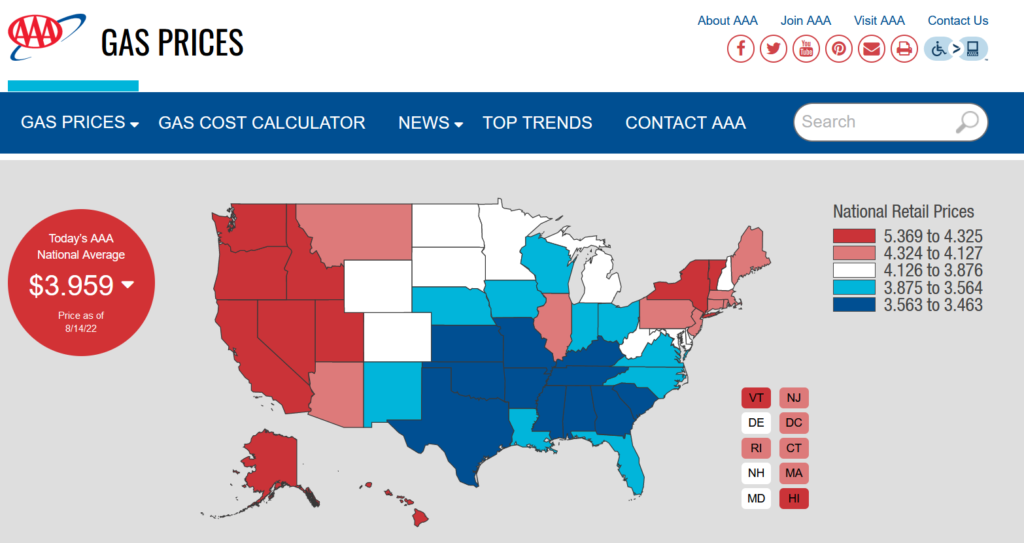

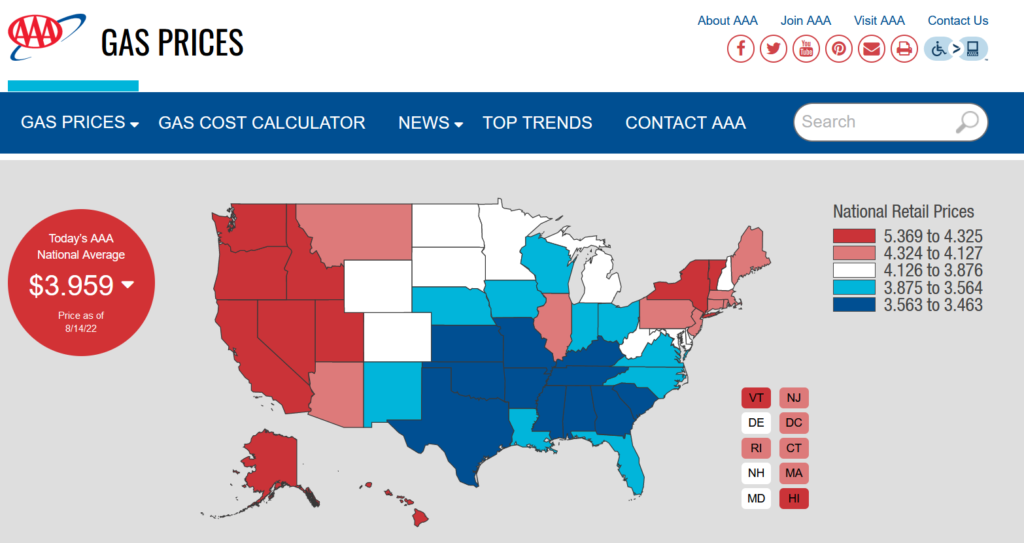

米国ガソリン平均小売価格(全米自動車協会AAA)に注目すべき理由は?

原油指標に加えて重要な指標は米国のガソリン平均小売価格です。

この数値を発表しているのは、米国最大の自動車およびレジャー旅行の会員組織(AAA)です。

全米の毎日12万か所に及ぶ州および地域の平均価格を毎日更新して公表しています。

上記の表は、現在、昨日、1週間前、1か月前、1年前の全米平均ガソリン価格を表示しております。これによりガソリン価格が上昇しているのか、下降しているのかを判断することができます。なぜガソリン価格が重要かというと、石油の需要を表しているからです。

ガソリン価格が上昇し始めれば、当然需要が高まっていることがわかり、原油価格は上昇し、そしてエネルギー関連の株やETFの株価は上昇することがわかります。つぶさにチェック!することが重要ですね。

おすすめのエネルギーETF(VDE,XLE,ERX)

ここでは私がおすすめするエネルギーのETFについてご紹介します。

おすすめエネルギーETF:VDE、XLE

エネルギーETFであれば「VDE」と「XLE」がおすすめです。XOMとCVXの割合は4割と大きいですが、分散はされているので安心して投資ができる銘柄となっています。

おすすめエネルギーレバレッジETF:ERX

もう一つのおすすめは、エネルギー価格の上昇相場ではその上昇を2倍にするエネルギーETFの「ERX」がおすすめです。

エネルギーの上層相場にかけたい方にはぜひ少しでも投資を試してみるのもありでしょう。

おすすめのエネルギー個別株

石油メジャー:エクソンモービル(XOM)

こちら、先の説明もしておりますが、石油の生産量、ガスの生産量が5大石油メジャーの中でも最も高い部類にはいります。

また脱炭素への動きも最近はしっかりと示しており将来性に関しても有望だと思われます。

一概にエネルギー企業といっても寡占市場といっても古くから多くの企業が参入しています。その中でも石油メジャーは特別な存在であり、最も安定的に石油とガスを生産しているのはエクソンモービル(XOM)ですので安心して持ちたいのであればぜひご検討ください。

石油・ガス独立企業:ダイヤモンドバックエナジー(FANG)、パイオニアナチュラルリソーシズ(PXD)、アンテロリソーシズ(AR)、ブラジル石油公社ペトロブラス(PBR),ヘス(HES),アルゼンチン石油公社ヤシミエントス・ペトロリフェロス・フィスカレス(YPF)、Vista oil Gas(VIST)

多くの銘柄が存在しますが、どれも可能性がある企業です。

エネルギー銘柄は収益が高いこともあり高配当銘柄が多いのですが、特にペトロブラス(PBR)は年率18%と高く、その他にはFLEX LNG(FLEX)も年率14%と どちらも驚異的な高配当率であるため注目です。

タンカー(船)の企業:トーム(TRMD)、FLEX LNG(FLEX)

トーム(TORM plc)は、製品タンカー会社である。【事業内容】活動は主に、ガソリン、ジェット燃料、灯油、ナフサ、軽油などのクリーンな石油製品の輸送、及び燃料油などの汚れた石油製品の輸送を営んでいます。中長期では年率7~8%で成長する見込みであり、石油・ガス需要に対してタンカーで運ぶ船の不足が続いており、需要がある限りこの株の上昇の可能性は高い。

FLEX LNG(FLEX)は、2006年設立のイギリス(バミューダ諸島)の液化天然ガス(LNG)の海上輸送企業です。LNG(液化天然ガス)の輸送に特化した企業で、13隻の最新鋭のLNG船を運航しており、一番古いものでも2018年であり、船の平均年齢は2年程度で、ほぼ新しい船しかありません。天然ガス需要に直結した企業であり、供給が不足すれば株価は大きく上がることが想定されます。

エネルギーの中でも注目度が高いのがこのLNG(液化天然ガス)ですね。脱炭素の流れの中では石油、石炭、原子力といったものが嫌気される中で比較的クリーンなエネルギーが天然ガスといえます。今まで遠くに運ぶことが困難でしたが、液化することでガスも移動において可動性を持つことができたことで、今後は様々な国に供給される可能性は大きいと思います。

まとめ:エネルギー業界は高収益(高配当)かつ長期投資可能な投資対象!

ここまで米国テーマ:エネルギー業界について話をしてきましたので最後にまとめたいと思います。

・ 今後のエネルギー需要は毎年2.5%増加で エネルギー必要量は依然として増加の一途を辿っています。

・今後のエネルギー源は、石油とガスが中心で特に石油は、消費量が年平均2.1%で増加し、依然としてエネルギー消費全体で最も大きなシェア(2019年時点で33.1%)を占めています。

・ エネルギーの業界構造は主に上流事業領域と中流事業領域と下流事業領域の3つがあり、 収益の大半は上流事業領域にありこの領域を押さえている企業がエネルギーを押さえることになる。

・ さて、この上流・中流・下流のすべてを扱う統合型石油企業(石油メジャー)が米国と欧州にある大手5大石油メジャーと呼ばれた企業です。

・ この石油メジャー5社に関しては、石油精製や化学などの下流側よりも、資源採掘の上流側による利益の方が大きい

・ 多くの石油ガスメジャー企業が上流工程で利益を稼いでいることもあり、業績はダイレクトに資源価格に影響を受けます。その資源価格の指標となるのが、三大原油指標と呼ばれた「WTI原油先物価格、ブレント原油価格、ドバイ原油価格」 と天然ガス価格です。

・ 3つの指標を追うことは必要なく、3つの中でも代表的な「WTI原油先物価格」のみを常に観察していればその動きに呼応して投資活動をすることができる。

・原油指標に加えて、石油需要を図る意味でも「全米ガソリン平均価格」の推移をチェックすることは重要。

・おすすめのエネルギーETFは「VDE」「XLE」であり、エネルギーの上昇相場に大きく乗りたいのであれば「ERX」がおすすめ。

・おすすめの個別株はエクソンモービル「XOM」です。高配当を意識するなら「PBR」や「FLEX」も狙い目。

エネルギー株(特に石油株)については一昔前は、タバコ株と同様に高収益(高配当)でありながらも炭素を排出しまくり地球環境を悪化させる悪者のような扱いでした。しかし、近年は企業が炭素排出量の削減に取り組むこと(XOMやCVXは、2050年までに排出量をゼロ宣言)や無駄な増産をせずに協調減産による産油量の抑制などを実施していることもあり、長期で投資が可能な業界へ変貌しています。ぜひポートフォリオの一角にエネルギー株を取り入れてはいかがでしょうか。

本日も最後までご覧いただき、ありがとうございました。